九方智投首席经济学家 肖立晟

1月17日,中国人民银行进行7000亿元1年期MLF操作和1000亿元公开市场逆回购操作。一年期MLF利率下调10个基点至2.85%,七天公开市场逆回购利率下调10个基点至2.10%。与12月LPR调降5个基点相比,此次降息幅度略超预期,一方面体现了中央经济工作会议关于宏观政策“政策发力适当靠前”的方针指向,另一方面也反映了宏观经济下行压力较大,迫切需要逆周期政策托底,改善市场预期。

经济数据压力较大,利率有必要进一步下调。最新的经济数据显示内生增长动能在进一步下降。12月,社会零售总额增速仅为1.7%,四季度GDP同比增速为4%,处于潜在增速之下。叠加新一轮疫情冲击,各项经济先行指标均已快速下降,微观主体预期较差,预计2022年一季度中国经济将会面临类似2014年的下行压力,未来至少还需要2-3次利率调整。此次1年期MLF利率下调后,预计1月20日5年期LPR会相应下调10个基点。

降息有助于刺激有效信贷。在中国的信贷结构中,地产和基建及其相关产业的信贷占总信贷比重的2/3。政策上,地产和城投的监管政策仍然从严,因此信贷的出口在于制造业、零售等行业。这些行业的特征是市场化程度较高,经济如果出现超预期下行,不良率上行会造成银行的风险成本上升。如果经济没有出现企稳征兆,银行在相关领域扩张信贷的意愿较低。降低利率可以改善经济预期,同时降低银行的信贷成本,刺激制造业、零售等行业的信贷供给量。

降息有助于稳定市场融资成本预期。当前10年期国债利率已经低于1年期MLF基准利率水平,降息有利于缓和期限溢价下降压力。10年期国债收益率和商业银行同业存单收益率近期走低,与MLF的利差扩大。基于历史数据,如果市场利率持续低于MLF利率,反映市场对经济前景较为悲观,央行需要对此做出响应,进行降息操作。当前,经济下行,期限溢价也随之缩窄,10年期国债收益率已经持续低于1年期MLF利率,未来有望进一步通过降低基准利率,引导市场融资成本下降。

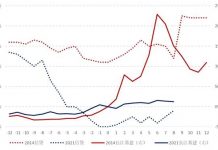

降息之后还需要观察M1等企业流动性指标。央行降息兑现之后,还需观察财政刺激是否持续发力,房地产市场能否企稳回升。核心观察指标是M1和房地产销售同比增速。从经济周期的角度来看,当前处于衰退前期向衰退后期转向阶段,转向的标志是流动性的拐点。12月M1同比增速小幅上升至3.5%,逐步有企稳迹象。当企业持有大量流动性,并开始对市场转向乐观时,指数会有较好的行情。

高景气行业将受益于逆周期调控政策。剔除疫情冲击和房地产市场的影响,中国经济整体的风险相对可控,当前的政策重要目标是扭转市场对经济的悲观预期。从行业的高频数据来看,与高景气相关的高端制造业并没有出现较大的下行压力,反而具备较好的业绩预期。这部分行业在前期估值调整后,将会受益于宏观部门对冲房地产投资的逆周期政策。当前正处于政策密集出台期,春季躁动方兴未艾,可以做多利率敏感性资产,部分高景气成长板块股票超跌之后有较好的反弹空间。